Конфигурация: 1С:Бухгалтерия

Версия конфигурации: 3.0.54.20

Дата публикации: 23.11.2017

Просмотров: 72311

В некоторых организация возникают случаи когда арендуемое помещение принадлежит не юридическому лицу, а физическому. Физическое лицо может являться сотрудником организации или не являться им. Для того что бы верно разобрать все моменты, давайте предположим, что наша организация арендует помещение у Физического лица за 25000 руб. Для начала проверим все данные вашего физического лица, если он является сотрудником вашей организации, то создавать новое Физическое лицо для учета НДФЛ не требуется. Вы можете ознакомиться с информацией на сайте ndflexpert.ru, что бы более детально разобраться в положениями законодательной базой и порядком заполнения документов.

Что бы найти пункт Операции учета НДФЛ переходим в раздел Зарплата и кадры - Все документы по НДФЛ.

Нажимаем кнопку Создать - Операция учета НДФЛ.Теперь заполняем:

1. Сотрудник выбираем наше Физическое лицо.

2. Вводим дату операции в поле Дата операции - это дата перечисления денежных средств по договору аренды.

3. В табличной части добавляем новую строку на кнопку Добавить.

4. Дата получения дохода - указывается дата перечисления денежных средств арендодателю.

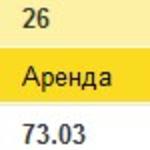

5. Код дохода - 1400 - Доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей)

6. Сумма дохода - это сумма с которой будет начислен НДФЛ физическому лицу.

Теперь переходим на закладку Исчислено по 13% (30%) кроме дивидендов, на этой закладке нам необходимо выделить сумму исчисленного дохода. Вводим Дату получения дохода и Сумму дохода.

Следующим шагом переходим на закладку Удержано по всем ставкам и продолжаем заполнение:

1. Дата получения дохода - так же дата выплаты, поскольку НДФЛ должен быть выплачен совместно с выплатой дохода Физическому лицу, то именно эта дата будет попадать в отчеты.

2. Ставка налогообложения - 13% (для нерезидента 30%)

3. Ставка - если арендодатель резидент то 13%, если не резидент то 30%.

4. Сумма - вводится сумма удержанного дохода Физического лица, то есть непосредственно НДФЛ.

5. Срок перечисления - Не позднее следующего за выплатой дохода дня (для прочих доходов)

6. Код дохода - будет такой же 1400.

7. Сумма выплаченного дохода - это сумма всего дохода с учетом НДФЛ.

На этом документ Операция учета НДФЛ считается заполненным, необходимо его провести. Но есть одна особенность, что документ фактически не формирует проводки по этому необходимо создать Операцию введенную вручную. Что бы найти эту функцию переходим Операции - Операции, введенные вручную. Нажимаем Создать - Операция. И формируем 2 проводки которые отразят НДФЛ с аренды помещения в 1С.

Каждый раз когда вы будете оплачивать вашему арендодателю ежемесячный платеж формируются эти 2 документа и производится учет НДФЛ.

Вы должны авторизоваться, чтобы оставлять комментарии.

Настройка системы накопительных скидок по дисконтной карте покупателя с опросом данных.

Читать...

Спасибо огромное!!!

Отметим, что за 2020 год справка 2-НДФЛ как самостоятельный вид отчетности сдается в последний раз. Позднее справка 2-НДФЛ, по сути, будет входить в состав 6-НДФЛ. Так что отдельно 2-НДФЛ по доходам арендодателя осталось сдать только за 202о год.